コラム・対談 Columns

本コラムは、日本企業とグローバル・マーケティングを様々な観点で捉え、日本企業がグローバル市場で高いパフォーマンスを上げるための方策を具体的に指南する連載シリーズです。

Vol. 63 最適なディストリビューターの選び方

著者:森辺 一樹

ディストリビューターの選択肢は毎年狭くなっている

これからアジア新興国に進出してディストリビューターを決める際には、多くのディストリビューターはすでに、先進グローバル消費財メーカーをはじめとする競合他社と契約済みであることを念頭に置かなければなりません。

自社が非食品メーカーで、伝統小売(TT)を含めて本気でマーケットシェアを取りたいならば、過去にこの連載でも解説した「PGモデル」を参考に、規模が大から中のディストリビューターを選択していく必要があるでしょう。自社が食品メーカーで、伝統小売を含めてマーケットシェアを取りたいならば、「ネスレ/リーバモデル」を参考に小規模のディストリビューターを活用したディストリビューション・ネットワークを構築しなければなりません。

しかし、良いディストリビューターになればなるほど、すでに競合が活用している可能性が高いのです。優れたディストリビューターは、基本的にディストリビューター単体で自発的に優れた能力をつけていったのでは ありません。多くの場合、優れた欧米系の先進グローバル消費財メーカーに管理育成され、その能力を高めていったのです。従って、それら欧米の先進グローバル消費財メーカーに対するロイヤリティが高く、彼らの競合になるような商品の取り扱いは難しかったりします。

私はアジアを中心とした様々な国のディストリビューターの情報をリスト化し、毎年更新していますが、優れたディストリビューターほど欧米の先進グローバル消費財メーカーがすでに活用しています。日本の消費財メーカーにとって、ディストリビューターの選択肢は毎年狭まってきているのです。そんな背景の中で、ディストリビューターを選ばなければならず、なかなか一筋縄ではいかないのが昨今の状況なのです。

選択肢は3つのグループに集約される

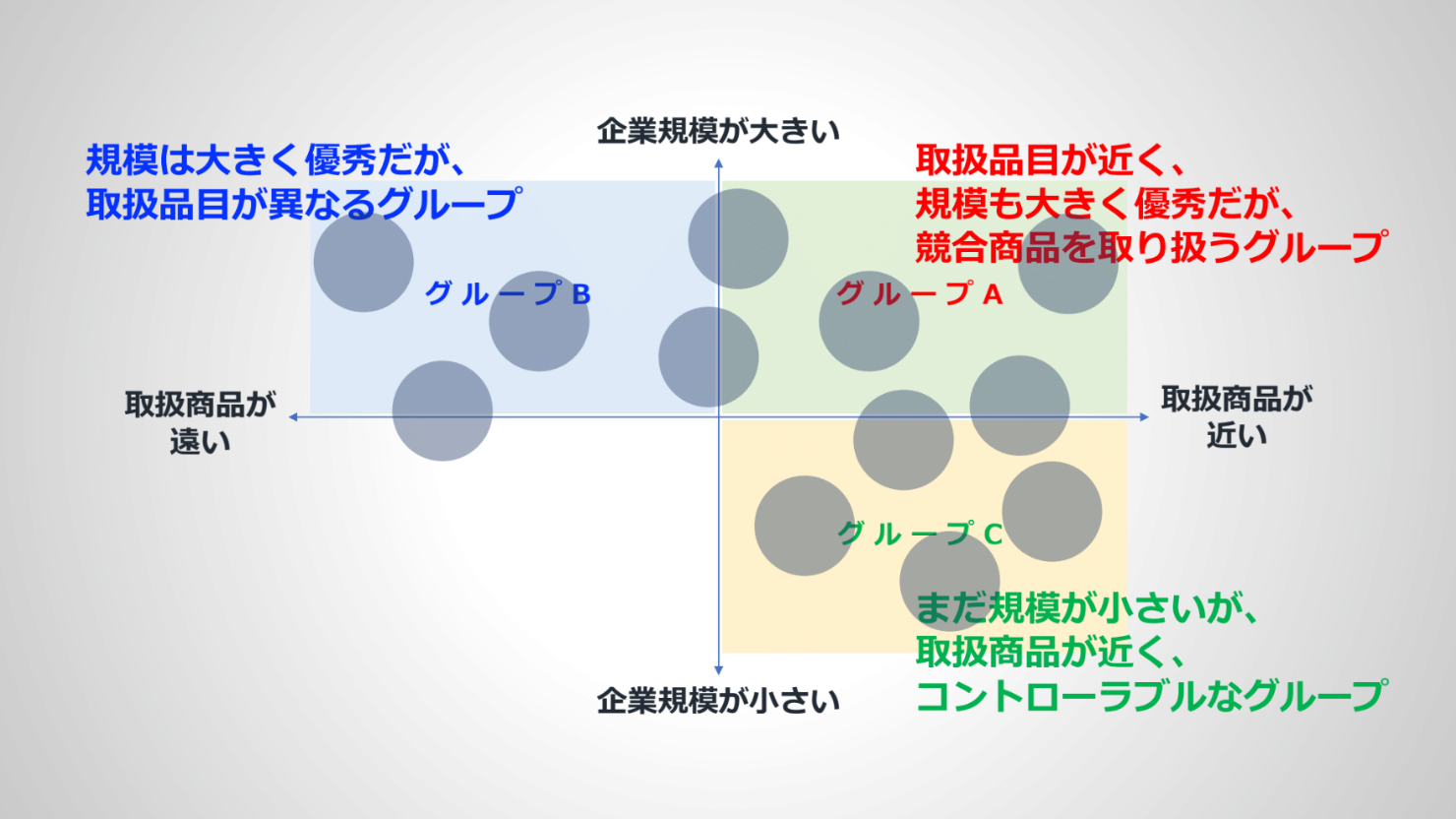

次の図は横軸が取扱商品の近さ、縦軸がディストリビューターの企業規模を表しています。自身が選定したディストリビューターをこの図にあてはめて考えてみてください。

取扱商品の近さというのは、例えば自社が食品メーカーであれば、右は食品系に強いディストリビューター、左は非食品に強いディストリビューターになります。

グループAは取扱商品が近く、規模も大きく最も優秀な会社です。グループBは取扱商品は違うものの、規模が大きい会社です。グループCは、まだ規模は小さいものの取扱商品が近い会社となります。左下は規模が小さくて取扱商品も遠いので、まずもって不適切となるわけです。

従って、ディストリビューターとしての選択肢はこのグループA、B、Cの3つになるのです。では、グループAからCの中で、どのグループを選ぶのが最も適切なのか。そして、その理由はなぜなのかを1つひとつ見ていきましょう。

グループAは契約できない可能性が高い

まずは、グループAからです。グループAは、企業規模も大きく、取扱品目も自社に合致した企業です。企業規模が大きいということは、経営資源が豊富にあるということです。セールス機能やデリバリー機能も充実しています。また、キャッシュを回す力も持っています。キャッシュを回すビジネスであるディストリビューターの機能の中で最も重要なのは潤沢なキャッスフローがどれだけあるかです。

例えば、当該国で年間100億円のビジネスをやりたかったら、年商10億円のディストリビューターと付き合っても達成できません。理由は簡単で す。年商10億円のディストリビューターに年間100億円の資金は回せないからです。

従って、右上の端に行けば行くほど、規模が大きく、取扱品目が近い、一見して良い企業に見えます。必ずしも規模の大きな企業が良いとは言いませんが、こと食品や飲料、菓子、日用品関連業界のディストリビューターは大きくても売上数百億円程度なので、一般的にはある程度大きいところと組むほうが成功確率は上がります。

しかし、現実的にはそれらのディストリビューターとは組めないことや、組むべきではないケースは少なくありません。その理由は、すでに他の競 合が活用しているディストリビューターだからです。

例えば、すでに競合他社の商品を取り扱っていたら、自社としても競合が使うディストリビューターを活用するのに問題があるケースもあります。一方で、自社としては競合商品を取り扱っていてもよくても、競合他社との長年の関係性から、逆に向こう(ディストリビューター)から断られる可能性もあるのです。

もし仮に契約ができたとしても、数十年以上も前から関係があり、その競合に育ててもらったと感謝している企業もあるでしょう。そして、現状 で市場シェアが20%以上あり、当該ディストリビューターの取扱品目の30 %程度のボリュームがあったりすれば、自社よりもその競合が第一優先になるのは明らかです。

従って、規模が大きく、取扱品目が同じディストリビューターとは、なかなかすっきりと組めないのが現実なのです。

グループBは成果が上がらないことが多い

次に、グループBを見ていきましょう。グループBは、規模は大きいのですが、取扱品目が遠いディストリビューターです。これらのディストリビューターをどう見るべきか。

一見すると、確かに取扱品目は遠いのだけど、企業規模は大きいので、経営資源はしっかりと整っているし、やればできるんじゃないのと思いがちです。ですが、現実的にはこれらのディストリビューターと組んでもなかなかうまくいきません。

例えば、自社が食品メーカーだとします。そしてディストリビューター は、日用品系で、シャンプーやスキンローションなど、ヘアケアとスキンケアに強く、食品に関しては、サプリメントや健康食品を若干取り扱うのみだとします。

しかし、そのディストリビューターの規模は申し分なく、セールスチームやデリバリーチームの数と質、さらには、当該国の主要な近代小売(MT) のすべてに彼らが取り扱うヘアケアとスキンケア商品が配荷されているので、小売とも強固な関係があることが伺えます。

確かに、取扱品目は遠いが、規模が大きいこのディストリビューターなら、グループAと同じことができるのではないかと思いがちです。特にグループAの選択肢が全滅している場合など、そのプラス思考な想像はさらに膨らんでいきます。

では、実際にやらせてみると何が起こるのか。成果がなかなか上がりません。まず、ヘアケアやスキンケアなどの非食品系のディストリビューターが持つ経営資源は、ノウハウがヘアケアとスキンケアなので、そう簡単には食品分野で活かされません。

例えば、セールスの質は、ヘアケアとスキンケアの分野だから担保されており、食品となるとまた別物です。一番大きいのが小売との関係です。取扱商品が違っても、当該小売へ商品を入れているのだから関係は強いと考えるわけですが、結局のところ、スーパーマーケットやハイパーマーケットなどは、商品レーンやカテゴリーごとにバイヤーが違い、ヘアケアやスキンケアのバイヤーとの関係が強いだけで、食品関連のバイヤーとはイチから人間関係を作っていかなければならないのです。

また、もう1つの問題は、そもそもヘアケアとスキンケアのディストリビューターが食品を取り扱うことの本気度がどうかです。基本的には、ディストリビューターのオーナー社長が、将来を見据えた新たなカテゴリー拡大戦略の一環として、食品カテゴリーを強化していくという強い意志のもと食品カテゴリーの取り扱いに経営資源を投資するといったスタンスでなければ、なかなかうまくいきません。

ヘアケア、スキンケアのディストリビューターにとって、食品はポートフォリオ的にマイナーです。部課長レベルの決断で取り扱いを決めた程度であれば、当然、回ってくる人材はエース級ではなく、数もそれほど多くはなりません。大手と組んだつもりが、実態は小規模レベルだったというケースも多々あります。従って、このグループBも、オーナー社長の強い意識の下という条件なくしては、現実的にはあまりワークしないケースが多いのです。

グループCの規模はそこそこで取扱商品が近い会社が狙い目

そして、最後がグループCです。グループCのディストリビューターは、取扱商品が近いのはいいものの、規模が小さいことがネックになります。しかし、小さいゆえのフットワークの軽さや、コントローラブルで、こちら側が管理育成しやすいというメリットがあることも忘れてはいけません。

また、グループCのディストリビューターによくあるのが、まだそれほど大手の企業の商品は扱っていないけれど、創業10年程度で活気にあふれ、オーナー社長はまだ30代か40代というケースです。特に海外のメーカーとの取引となれば、社長がすべてのミーティングに出てきてやる気満々という状況です。取り扱い品目が近ければ近いほどよく、できる限り企業規模 も大きめなほうがよいので、グループCの右上あたりが最適です。

こうしたディストリビューターを、いずれグループAに入れるような企 業にまで育て上げ、一緒に成長するというのがお勧めの方法です。この方法は、後発の日本のメーカーにとって、グループAから選ぶよりも、グル ープBから選ぶよりも成功確率が高いのです。ただし、そのやり方には若 干の戦略的工夫も必要です。

では、どのような戦略的工夫が必要なのかを見ていきましょう。まず重 要なのは、グループCの中から選んだディストリビューターの実力値を正確に把握することです。具体的には、どこのエリアとどこの小売に強いのかです。そしてその強いところだけにフォーカスをさせ、他のエリア、他の小売は、グループCの別のディストリビューターを選んで任せるのです。

つまりは、グループCの中からエリア別、小売別に複数のディストリビ ューターを選定するのです。グループCを選ぶということは、グループAより、規模で劣っているわけです。その規模を補うためにディストリビューターの数が重要なのです。

そして、その複数のディストリビューターをエリアと小売で分けることで、極力自社内競合の機会を低く抑えるのです。

このような形で数年にわたり管理育成を進めていくと、ディストリビューターの中には大きな成長を見せ、商品の取扱比率が会社全体の3割、4割を超えてくるような企業が出てきます。

その会社は売上の3割、4割が自社の商品なので、当然、自社が重要な 取引先になります。すると、すべての活動がプラスのスパイラルに回っていきます。重要なのは、複数選んだディストリビューターから、こうした 会社を何社生み出せるかです。

ディストリビューターをしっかりと管理育成し、ともに育ち、彼らをグループAにのし上げるように一緒に成長するのです。これができると、自社のチャネルは模倣困難性の高い非常に優れたディストリビューション・ネットワークになるわけです。

今、アジア新興国で、強固なチャネルを持つ先進グローバル消費財メーカーも、20年、30年前から、これと同じことをやってきたのです。グループAのディストリビューターは、先進グローバル消費財メーカーが作り上げたと言っても過言ではないでしょう。

彼らに育てられたディストリビューターをそう簡単に日本企業色に染めることはできません。日本の消費財メーカーも、自身に合った形へとディ ストリビューターを管理育成していかなければならないのです。一見、大 変な作業に見えますが、それが唯一の成功法であり、地道に構築する以外に方法はないのです。

実際に、某菓子メーカーでは、このグループCの中から非独占でエリア別に複数のディストリビューターを選定するという選択をしました。その結果、次年度で目標の1.6倍の伸びを達成し、3年目で目標の2倍以上の伸びを達成しています。

その要因は、やはり規模は小さいながらもしっかりと各ディストリビューターが得意なエリアを把握し、それに合わせて複数のディストリビューターを活用したからです。