コラム・対談 Columns

本コラムは、日本企業とグローバル・マーケティングを様々な観点で捉え、日本企業がグローバル市場で高いパフォーマンスを上げるための方策を具体的に指南する連載シリーズです。

Vol. 52 主要競合のディストリビューション・ネットワークの可視化

著者:森辺 一樹

販売ネットワークから競合他社の脅威の度合いを知る

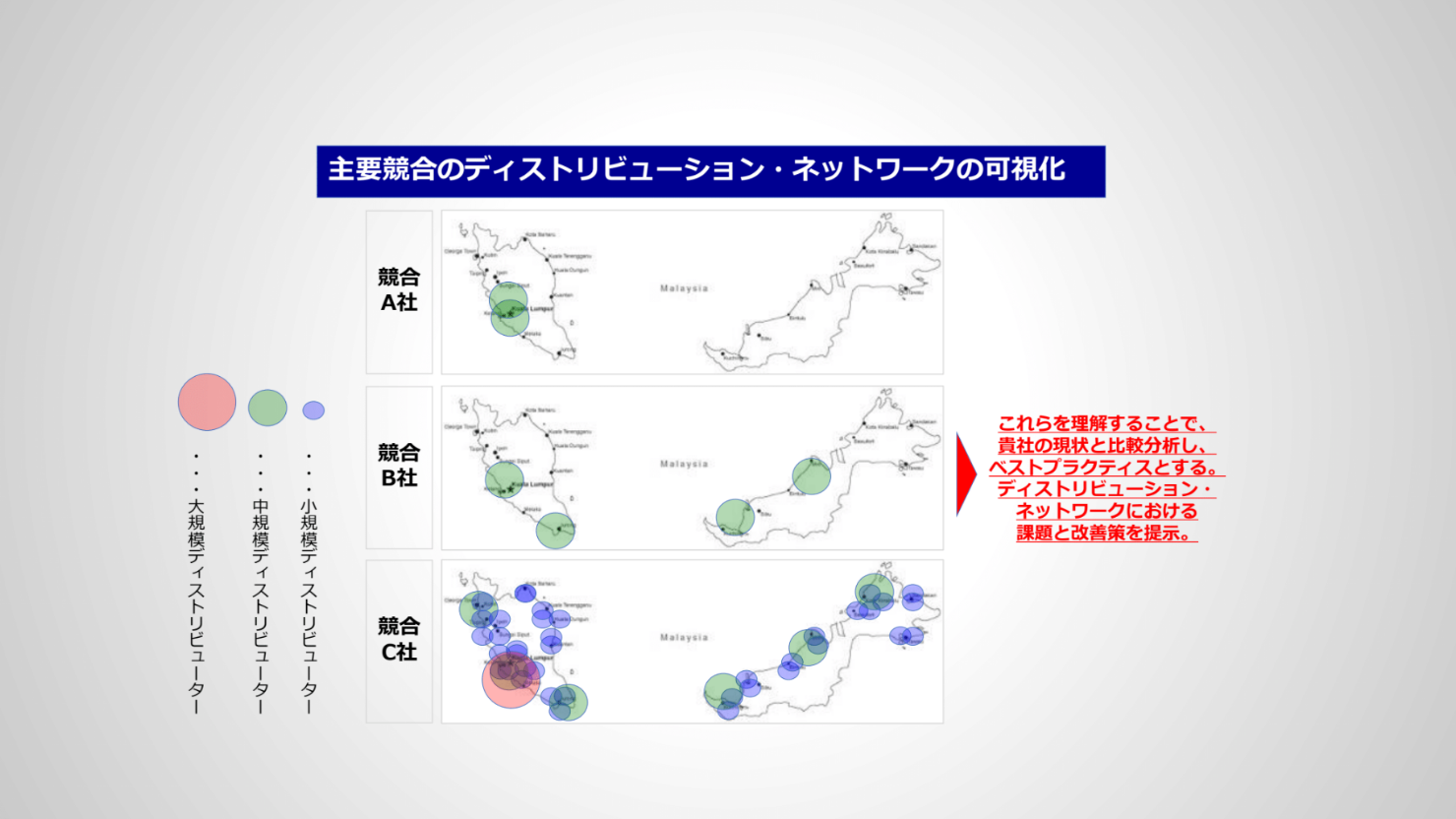

主要競合他社のチャネル戦略上のポイントの2つ目は、「主要競合のディストリビューション・ネットワークの可視化」です。マレーシアの例で解説しましょう。競合A社は首都のクアラルンプール圏で、中規模のディストリビューター2社を活用しており、その中規模ディストリビューター2社の実力も定量的に可視化すると、配荷エリアはクアラルンプールの特定小売に限定され、それほど脅威ではないということがわかります。一方でB社は、クアラルンプールに中規模のディストリビューター2社と、ボルネオ島でも中規模のディストリビューター2社を直接活用しており、A社以上に配荷エリアが広く、A社よりは脅威になることがわかります。そして、最もシェアの高いC社においては、大中小規模のディストリビ ューターを含め30社程度をマレー半島及びボルネオ島で活用しており、A 社、B社とは比較にならないほどの脅威であるということがわかりました。C社の消費財が都市部、地方部問わず、近代小売(MT)、伝統小売

(TT)問わず売れている理由が、ディストリビューション・ネットワークを可視化することで、具体的に解明できるのです。

●競合のディストリビューション・ネットワークの可視化(マレーシア)

国や商材によっては100社以上の活用が必要になることも

次は、ベトナムのケースです。ベトナムの特徴は、ASEAN6の中で最も近代小売が少ないということです。ベトナムの近代小売の数は約3,000 店舗しかありません。ちなみに、ASEAN6で最も近代小売が多いのはインドネシアで、約35,000店舗存在します。一方で、ベトナムの伝統小売は、50万店舗存在し、店舗数ベースでは99 %以上、金額ベースで85%以上が伝統小売の市場なのです。このような市場では、近代小売だけでは商売のボリュームは大きくならないのは言うまでもありません。従って、伝統小売を獲得するために数多くのディストリビューターを活用せざるを得ない市場なのです。

もう1つ、ベトナム特有の事情として挙げられるのが、ディストリビューターの機能です。一般的なディストリビューターの機能としては、セールス機能とデリバリー機能の2つになります。他の ASEAN 諸国でも、ディストリビューターはこの2つの機能を持ち合わせています。しかし、ベトナムでは、セールス機能を持ち合わせたディストリビューターは非常に少ないのです。多くは、デリバリー機能しか有しておらず、セールスはメーカーの仕事であると認識しています。そして、これらデリバリー機能しかないディストリビューターの多くは小規模であり、所在地周辺のデリバリーしか行えないので、広域に商品を置こうとすると、各エリアでディストリビューターが必要となり、結果として、多くのディストリビューターを活用することになるのです。

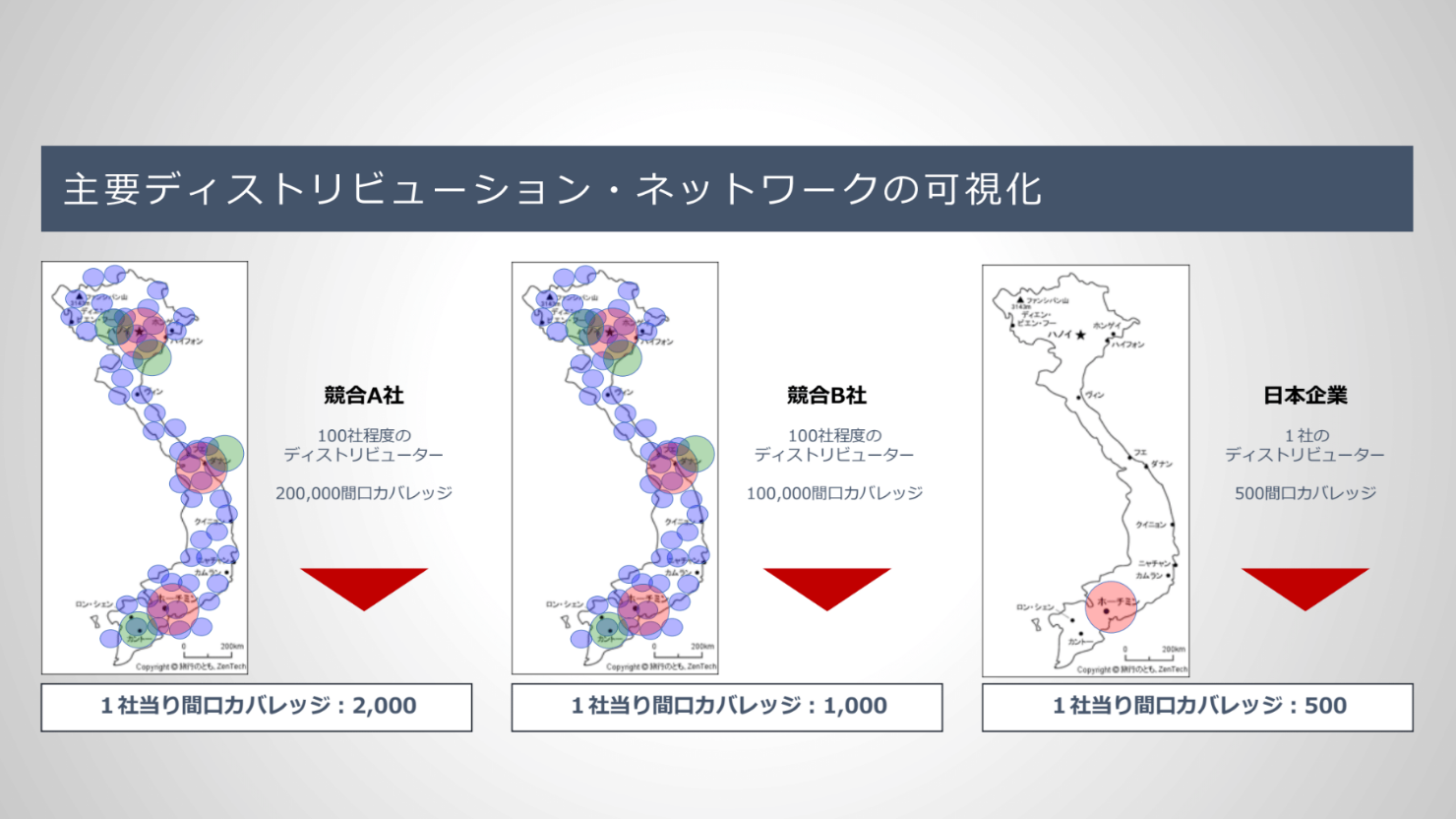

次の図は、競合A社と競合B社、そして日本企業のネットワークを示した図です。A社とB社がこれだけ多くのディストリビューターを活用する理由は、1つは彼らの商品特性上の理由です。

●競合のディストリビューション・ネットワークの可視化(ベトナム)

よりFMCG(日用消費財)な商品であり、より多くの店舗に並べる必要がある商品カテゴリーのため、下層レイヤー(階層)の伝統小売まで狙うマイクロ・ディストリビューションを戦略としており、小さなディストリビューターを100社以上使い、全国津々浦々、隅々まで攻略していきます。1ディストリビューター当たりのストア・カバレッジが1,000や2,000で、それが100社もあるので、全体のストア・カバレッジとしては10万店や、20万店となります。対する日本企業はホーチミンにディストリビューターを1社だけ置いているレベルです。時間が経てば経つほど、競合A社、B社とのストア・カバレッジの差が開いていくのす。

このように、主要競合がどのようなディストリビューション・ネットワークを持っているかを調査することで、自社に何が足りていて、何が足りていないのか。課題と対策はなんなのかを明確にすることで、より適切なディストリビューション・ネットワークを構築することが可能になるのです。